- Sie sind hier:

- Startseite

- › Arbeitsrecht

- › Steuerklassen

Steuerklassen 1 bis 6 in Deutschland einfach erklärt

Erfahren Sie alles über die Steuerklassen 1 bis 6, die Lohnsteuer, das höchste Netto-Gehalt und einen potenziellen Steuerklassenwechsel

In Deutschland gibt es die Steuerklassen 1 bis 6, die in § 38b EStG definiert sind. Durch die Einteilung eines Arbeitnehmers in eine Steuerklasse wird die Höhe der Lohnsteuer bestimmt. Daher der Begriff Lohnsteuerklasse. Die Sozialabgaben bleiben unberührt. In der Regel unterscheidet sich die Steuerklasse je nach familiärem Stand und Arbeitsverhältnis.

Die Wahl der richtigen Steuerklasse kann Vorteile mit sich bringen, da sonst im schlimmsten Fall zu viel Lohnsteuer abgezogen wird und Sie dadurch Geld verlieren. Daher ist es vorteilhaft, sich mit den Steuerklassen auszukennen. Mit der richtigen Steuerklasse optimieren Sie Ihre Besteuerung und zahlen im besten Fall weniger Steuern.

Sie suchen Aushilfen / wollen als Aushilfskraft arbeiten?

Typisches Gehalt als Hostess bei InStaff

Anstellungsverhältnis bei InStaff

Überblick

Welche Steuerklasse bin ich?

In welche Steuerklasse Sie fallen, ist vor allem davon abhängig, ob Sie verheiratet sind oder nicht. Die Zuteilung einer Steuerklasse bestimmt, wie viel Lohnsteuer Sie zahlen müssen. Wenn Sie sich nicht sicher sind, welche Steuerklasse Sie haben, sollten Sie sich unbedingt informieren. Grundsätzlich wird Ihnen automatisch eine Steuerklasse zugeordnet. Doch es gibt individuelle Fälle, bei denen Sie einen Wechsel der Steuerklasse beantragen können.

Steuerklasse 1 für Alleinstehende

Bei der Lohnsteuerklasse 1 handelt es sich um die Steuerklasse für Ledige, Geschiedene und Verwitwete. Die Steuerklasse 1 wird auch oft als Einzelveranlagung bezeichnet, weil die Person in diesem Fall einzeln besteuert wird. Dabei wird das gesamte Einkommen der steuerpflichtigen Person besteuert.

Das bedeutet, dass Sie nur für das Einkommen, das Sie selbst erzielen, Steuern zahlen müssen. Auch wenn Sie Erträge aus Kapitalanlagen erhalten oder Zinsen von Bankkonten erhalten, müssen Sie diese als Einzelperson versteuern. Jedoch gibt es gesetzlich festgesetzte Freibeträge, unabhängig von der Steuerklasse, die die Besteuerung mindern.

Für die Gewinne aus Kapitalerträgen greift der Sparer-Pauschbetrag. Seit dem 01.01.2023 gilt ein höherer Sparer-Pauschbetrag von 1.000 EUR pro Jahr (vorher 801 EUR), der zu den Entlastungen der Bundesregierung gehört. Das bedeutet, dass die Gewinne, wie zum Beispiel aus Aktien oder Zinsen, bis zu dieser Grenze steuerfrei sind. Ehepaare erhalten einen Sparer-Pauschbetrag in Höhe von 2.000 EUR pro Jahr.

Steuerklasse 2 für Alleinerziehende

Wenn Sie sich von Ihrem Partner scheiden lassen und alleinerziehend sind, sollten Sie die Steuerklasse 2 beantragen. Nach einer Scheidung werden Sie automatisch in die Steuerklasse 1 eingestuft. Daher müssen Sie in dem Fall aktiv handeln, um die Steuerklasse zu wechseln.

Alleinerziehende (Steuerklasse 2) zahlen weniger Lohnsteuer als Alleinstehende (Steuerklasse 1). Für die Senkung der Steuerlast sorgen zusätzlich der Entlastungsbetrag für Alleinerziehende (4.260 EUR jährlich) und die Kinderfreibeträge. Der Kinderfreibetrag beträgt aktuell 3.336 EUR je Elternteil (Stand: Januar 2025). Für jedes weitere Kind erhöht sich der Kinderfreibetrag sogar um 240 EUR. Hinzu kommt noch der Freibetrag für Betreuungs- und Erziehungs- oder Ausbildungsbedarf der Kinder in Höhe von 1.464 EUR.

Wenn Sie also alleinerziehend und in Steuerklasse 1 sind, sollten Sie überlegen, ob ein Wechsel in die Steuerklasse 2 für Sie finanziell attraktiver sein könnte. Bevor Sie einen potenziellen Wechsel der Steuerklasse in Betracht ziehen, sollten Sie stets genau alle Voraussetzungen der Steuerklasse 2 überprüfen, damit Sie optimal von Ihren steuerlichen Möglichkeiten profitieren können.

Steuerklasse 3, 4 und 5 für Verheiratete

Die Steuerklasse 3, 4 und 5 sind für Ehepaare vorgesehen, die nicht dauernd getrennt leben. Dabei gibt es verschiedene Optionen für Verheiratete. Nach der eingetragenen Partnerschaft werden beide Arbeitnehmer zunächst automatisch in Steuerklasse 4 eingereiht.

In diesem Fall zahlen beide Arbeitnehmer prozentual betrachtet dieselbe Höhe an Lohnsteuer. Als weitere Option können die Ehepartner bei leicht abweichenden Gehältern jeweils die Steuerklasse 4 mit Faktor wählen, um die Steuerlast gleichmäßig zu verteilen und Nachzahlungen zu vermeiden.

Ehepaare, deren Monatsgehälter sehr weit auseinanderliegen, haben die Möglichkeit, die Steuerklasse 3 und 5 zu wählen. Der Ehepartner mit dem höheren Gehalt muss dann aktiv die Steuerklasse 3 beantragen, während der Ehepartner mit dem niedrigeren Gehalt in Steuerklasse 5 landet. Die Steuerklasse 3 beinhaltet die höchsten Freibeträge und die niedrigsten Abzüge. Dagegen sind die Abzüge in Steuerklasse 5 sehr hoch.

Der Vorteil dieser Kombination der Steuerklasse 3 und 5 ist, dass dem Ehepaar monatlich insgesamt mehr Netto bleibt. Dadurch steigt die Liquidität, aber es entstehen langfristig keine Steuerersparnisse. Die kurzfristigen Ersparnisse werden bei der zusammenveranlagten Steuererklärung versteuert. Das bedeutet im Grunde, dass die Steuern für die Steuerklassen 3, 4 und 5 am Ende gleich hoch ausfallen und die Steuerschuld spätestens mit der Steuererklärung ausgeglichen wird.

Steuerklasse 6 bei sozialversicherungspflichtigen Zweit- und Nebenjobs

Generell gilt: pro Arbeitsverhältnis genau eine Steuerklasse. Wenn Sie also eine hauptsächliche Tätigkeit ausüben, ist es sinnvoll, diese in den Steuerklassen 1 bis 5 zu besteuern. Für jede weitere Tätigkeit, die Sie nebenbei ausführen, ist die Steuerklasse 6 vorgesehen. Die Lohnsteuerabzüge sind in Steuerklasse 6 am höchsten, weil die Freibeträge entfallen und nicht mit berechnet werden.

Sie suchen kurzfristig Beschäftigte / wollen als Minijobber arbeiten?

Typisches Gehalt als Hostess bei InStaff

Anstellungsverhältnis bei InStaff

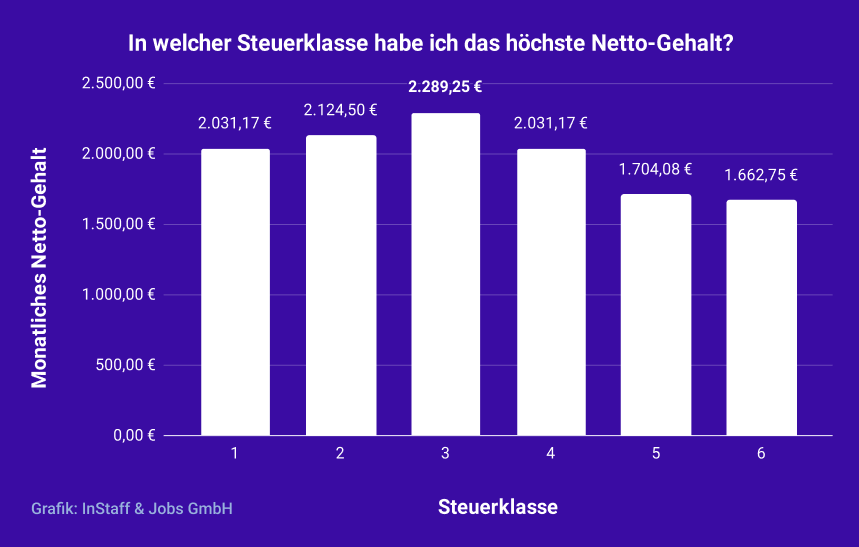

Mit welcher Steuerklasse verdiene ich das höchste Netto-Gehalt?

Jeder in Deutschland ansässige Arbeitnehmer, der über 556 EUR im Monat verdient, ist einkommensteuerpflichtig. Die Einkommensteuer beinhaltet Sozial- sowie Lohnsteuer-Abgaben. Die Höhe der Lohnsteuer unterscheidet sich je nach Steuerklasse. Im Endeffekt kommt es darauf an, wie hoch das Netto-Gehalt am Ende des Monats ist bzw. wie viel Geld nach allen steuerlichen Abgaben zur Verfügung steht.

*Das Netto-Gehalt ist die Differenz vom Brutto-Gehalt minus der Summe der steuerlichen Abgaben (Sozialversicherungsbeiträge und Lohnsteuer).

Das höchste Netto-Gehalt (2.289,25 EUR) erhalten diejenigen mit Steuerklasse 3. Die Lohnsteuer ist am niedrigsten, weil das zvE vergleichsweise niedriger ist. Grund dafür ist, dass der Grundfreibetrag von Steuerklasse 5 auf 3 übertragen wird. Dieser Faktor wirkt sich positiv auf die Besteuerung aus, sodass das Netto-Gehalt im Vergleich zu den anderen Steuerklassen größer ist.

Das zweithöchste Netto-Gehalt (2.124,50 EUR) verdienen Arbeitnehmer in der Steuerklasse 2. Alleinerziehende werden durch Freibeträge, die ausschließlich für diese Steuerklasse gelten, begünstigt. Daher ist auch die Lohnsteuer niedriger als bei den Steuerklassen 1, 4, 5 und 6.

Das Netto-Gehalt ist für Steuerklasse 1 und 4 gleich hoch (2.031,17 EUR). Analog bedeutet das auch, dass die Lohnsteuer in den beiden Steuerklassen gleich hoch ist. Betroffene Arbeitnehmer haben die gleiche Höhe an steuerlichen Abgaben zu leisten, was so viel aussagt wie, dass eine Ehe im Vergleich zum Singledasein keine steuerlichen Vorteile mit sich bringt.

Das niedrigste Netto-Gehalt (1.662,75 EUR) verdient man in Steuerklasse 6, weil es keine anzurechnenden Freibeträge gibt. Die zu leistende Lohnsteuer ist daher am höchsten.

| Steuerklasse | Lohnsteuer | Anteil vom Bruttolohn |

|---|---|---|

| 1 |

351,58 € | 11,7% |

| 2 |

258,25 € | 8,6% |

| 3 |

93,50 € | 3,1% |

| 4 |

351,58 € | 11,7% |

| 5 |

678,67 € | 22,6% |

| 6 |

720 € | 24% |

*Für die Berechnung der Lohnsteuer wurde der Lohnsteuerrechner des Bundesministeriums der Finanzen benutzt (für einen gesetzlich versicherten Arbeitnehmer, ohne Kirchensteuer, ohne Krankenversicherung-Zusatzbeitrag).

Sie suchen kurzfristig Beschäftigte / wollen als Minijobber arbeiten?

Typisches Gehalt als Hostess bei InStaff

Anstellungsverhältnis bei InStaff

Welche Steuerklassen gelten bei verschiedenen Anstellungsverhältnissen?

Wie schon erwähnt, ist in erster Linie der Familienstand ausschlaggebend für die Einordnung in eine Steuerklasse. Alleinstehende Personen kommen ausschließlich für die Steuerklassen 1 und 6 in Frage. Nicht alleinstehende Personen bzw. Ehepaare sind in die Steuerklassen 3, 4 und 5 eingereiht. Steuerklasse 2 gilt für Alleinerziehende.

Grundsätzlich hat jeder Arbeitnehmer eine Hauptbeschäftigung, die mit einer der Steuerklassen 1 bis 5 besteuert wird. Für jede weitere Beschäftigung gilt die Steuerklasse 6. Sobald also zwei sozialversicherungspflichtige Jobs ausgeübt werden, muss der eine Job in den Steuerklassen 1 bis 5 und der andere Job mit Steuerklasse 6 versteuert werden.

Eigentlich ist die Anstellungsart unabhängig von der Steuerklasse. Doch bei diesem Thema tauchen immer wieder spezifische Fragen auf. Einige Beispiele in den verschiedenen Anstellungsverhältnissen helfen, um die Einteilung in eine Steuerklasse zu verstehen.

Voll- und Teilzeitbeschäftigung

Wenn Sie genau einen Voll- oder Teilzeitjob ausüben, trifft für Sie eine der Steuerklassen von 1 bis 5 zu. Als nächstes Kriterium wird der Familienstand betrachtet. Ledige, Verwitwete und getrennte bzw. geschiedene Personen landen in Steuerklasse 1. Für Alleinerziehende gilt die Steuerklasse 2. Verheiratete Arbeitnehmer finden sich in Steuerklasse 3, 4 oder 5 wieder.

Kurzfristige Beschäftigung

Die kurzfristige Beschäftigung kann mit jeder Steuerklasse abgerechnet werden. Erfahrungsgemäß versteuern kurzfristig Beschäftigte ihr Gehalt mit der Steuerklasse 1 oder 6. Sie sind bspw. hauptberuflich als Einzelhandelskaufmann tätig, dann wird dieses Einkommen mit einer Steuerklasse von 1 bis 5 versteuert.

Wenn Sie nebenbei noch zusätzlich 70 Tage im Jahr einer kurzfristigen Beschäftigung nachgehen, dann wird das zusätzliche Einkommen mit Steuerklasse 6 versteuert, weil Sie pro Anstellungsverhältnis genau eine Steuerklasse haben können. Der Vorteil an kurzfristiger Beschäftigung ist, dass keine Sozialversicherungsbeiträge anstehen, sondern nur minimale Lohnsteuer.

Für Studenten ist es typischerweise so, dass sie nur einen Job haben, nämlich die kurzfristige Beschäftigung. Studierende, die nur eine kurzfristige Beschäftigung ausüben, können diese über die Steuerklasse 1 abrechnen lassen. Auf diese Weise müssen Studierende weniger Steuern zahlen.

Wenn Sie zwei Tätigkeiten ausüben, ist es sinnvoll, die Steuerklasse 1 für den Job mit dem höheren Gehalt und die Steuerklasse 6 für den Job mit dem niedrigeren Gehalt zu wählen, weil der prozentuale Anteil der Lohnsteuer bei 1 niedriger ist als bei 6.

Geringfügige Beschäftigung (“Minijob”)

Minijobber können eine Steuerklasse für die geringfügige Beschäftigung wählen, was jedoch nicht sinnvoll ist. Generell gilt für das Minijob-Gehalt in Höhe von 556 EUR pro Monat brutto gleich netto, sodass der Minijobber keine Steuern zahlt.

Wenn Sie, neben Ihrer Hauptbeschäftigung, einen Minijob ausüben, müssen Sie das Einkommen vom Minijob nicht versteuern. Wenn Sie jedoch bspw. mehrere Minijobs ausüben und mehr als 556 EUR im Monat verdienen, dann sind Sie sozialversicherungspflichtig und Sie müssen Steuer abführen.

Midijobs

Als Midijobber verdient man zwischen 556,01 EUR und 2000 EUR. Wenn der Midijob als Hauptbeschäftigung ausgeübt wird, variiert die Höhe der Lohnsteuer je nach Steuerklasse. In Steuerklasse 3 zahlt der Arbeitnehmer keine Lohnsteuer. In Steuerklasse 1, 2 und 4 fällt kein bzw. nur ein geringer Betrag an Lohnsteuer an. Wenn der Midijob zusätzlich zur Hauptbeschäftigung ausgeübt wird, dann fällt das zusätzliche Einkommen in Steuerklasse 6.

Werkstudentenjobs

Werkstudenten arbeiten in der Regel 20 Stunden pro Woche. Das bedeutet, dass Sie die Minijobgrenze in Höhe von 556 EUR pro Monat überschreiten und somit sozialversicherungspflichtig sind. Je nach familiären Status werden Werkstudenten in die Steuerklassen 1 (alleinstehend) oder 3, 4 und 5 (verheiratet) eingereiht. Alleinerziehende Studenten können Steuerklasse 2 beantragen.

Die Höhe der Lohnsteuer variiert je nach Steuerklasse und Gehalt. Für Studenten ist es empfehlenswert, eine Steuererklärung abzugeben, weil Sie in den meisten Fällen unter dem Grundfreibetrag (ab 2025 beträgt dieser 12.096 EUR) bleiben oder nur den Betrag, den Sie abzüglich des Grundfreibetrags und weitere Freibeträge verdient haben, versteuern müssen. Somit können Sie sich schon gezahlte Steuern erstatten lassen.

Wie kann ich meine Steuerklasse wechseln?

Ein aktiver Wechsel der Steuerklasse ist hauptsächlich für Verheiratete und Alleinerziehende gedacht. Um die Steuerklasse zu wechseln, muss ein Antrag an das zuständige Finanzamt gestellt werden. Während Verheiratete zwischen den Steuerklassen 3, 4 und 5 wechseln können, können Alleinerziehende von 1 zu 2 wechseln. Es gibt drei verschiedene Möglichkeiten für die Antragstellung:

- Elster: Elster ist das elektronische Finanzamt, über das Sie jeglichen Informationsverkehr mit Ihrem Finanzamt steuern können. Navigieren Sie in Ihrem Elster Benutzerkonto zu “Formulare & Leistungen”. Anschließend klicken Sie auf “Alle Formulare”. Dort finden Sie unter der Rubrik “Lohnsteuer Arbeitnehmer” das Formular “Antrag auf Steuerklassenwechsel”. Damit können Sie die Antragstellung des Steuerklassenwechsels online über Elster durchführen.

- Bundesministerium: Alternativ können Ehepaare den “Antrag auf Steuerklassenwechsel” über das Formular-Management-System der Bundesfinanzverwaltung online ausfüllen und im Anschluss downloaden. Anschließend drucken Sie das Formular aus und versenden es an Ihr zuständiges Finanzamt.

- Formular: Als dritte Möglichkeit bietet sich an, das Formular für den “Antrag auf Steuerklassenwechsel” auszudrucken, schriftlich auszufüllen und postalisch ans Finanzamt zu versenden.

Bei einem “Antrag auf Steuerklassenwechsel” gibt es jedoch Fristen, die es zu beachten gilt. Der Antrag oder die Anwendung des Faktorverfahrens kann für das Kalenderjahr bis spätestens 30. November 2023 gestellt werden. Weitere Informationen zur Antragstellung und zum Steuerklassenwechsel für 2023 bei Ehegatten oder Lebenspartnern liefert das Merkblatt vom Bundesministerium der Finanzen.

Wie kann ich bei mehreren Arbeitgebern zwischen Steuerklasse 1 und 6 wechseln?

Wenn Sie mehrere Jobs ausüben und die Steuerklasse für diese Jobs ändern möchten, können Sie dies jederzeit tun, indem Sie Ihre Arbeitgeber kontaktieren. Es kommt vor, dass sich die Lohnhöhe ändert, sodass es sinnvoller ist, die Steuerklassen 1 und 6 zu tauschen. In diesem Fall sollten Sie rechtzeitig auf Ihre beiden Arbeitgeber zugehen, damit die Steuerklassen entsprechend angepasst werden.

Für wen lohnt sich der Wechsel der Steuerklasse?

In den meisten Fällen wird man automatisch der richtigen Steuerklasse zugeordnet. In einigen Fällen macht es jedoch Sinn, sich genauer anzusehen, ob eine andere Steuerklasse finanziell vorteilhafter ist. Für Ehepaare mit der Steuerklasse 4, die am Monatsende liquider sein möchten und deren Gehälter weit auseinander gehen, lohnt es sich, das höhere Gehalt mit Steuerklasse 3 und das niedrigere Gehalt mit Steuerklasse 5 zu versteuern.

Wenn das Ehepaar lediglich die Besteuerung optimieren möchte, eignet sich die Steuerklasse 4 mit Faktor. In diesem Fall wird ein Faktor ermittelt und die Besteuerung möglichst genau berechnet, sodass bei der Steuererklärung mit keinen hohen Nachzahlungen zu rechnen ist.

Frisch Alleinerziehende werden automatisch in Steuerklasse 1 eingereiht. Falls Sie alleinerziehend sind und die Voraussetzungen von Steuerklasse 2 erfüllen, sollten Sie einen Wechsel in die Steuerklasse 2 in Betracht ziehen. In Steuerklasse 2 zahlen Sie weniger Steuern als in Steuerklasse 1.

Verwitwete können unmittelbar nach dem Tod des Ehepartners für ein Jahr in Steuerklasse 3 bleiben. Nach dieser Zeit werden Verwitwete automatisch in die Steuerklasse 1 übertragen, vorausgesetzt diese bleiben weiterhin alleinstehend.

Wie kann ich meine Steuerklasse bei InStaff ändern?

Du kannst deine Steuerklasse zwischen dem 1. und 7. des Monats für die Abrechnung deiner Jobs im Vormonat angeben. Dafür brauchst du dich lediglich in deinem Account anmelden und zum Personalbogen navigieren. Wir erinnern dich am 1. jeden Monats daran, wenn du im Vormonat für uns gearbeitet hast.

Achte bitte darauf, weil die Steuerklasse nach jeder monatlichen Abrechnung automatisiert auf 6 gesetzt wird. Wenn du also kontinuierlich nicht über die Steuerklasse 6 abgerechnet werden möchtest, dann musst du dies jeden Monat aktiv einstellen.

Sie suchen kurzfristig Beschäftigte / wollen als Minijobber arbeiten?

Typisches Gehalt als Hostess bei InStaff

Anstellungsverhältnis bei InStaff